美國所得稅(州)

美國稅可分成聯邦及州的層級,納稅義務人需要繳聯邦稅以外還需要繳州稅。而稅目劃分較為複雜,最為重要的稅目包含所得稅(Income Tax)、銷售及使用稅(Sales and Use Tax)、財產稅(Property Tax)、遺產及贈與稅(Estate and Gift Tax)及薪資扣繳(Payroll Tax Holding)等。

美國的所得稅(Income Tax)包含公司所得稅(Corporate Income Tax)及個人所得稅(Individual Income Tax),本篇主要對公司所得稅進行討論。

美國所得稅大致可分為以下三種:

- 所得稅(Net Income Tax)

以聯邦層級調整後所得淨額為基礎,依照各州稅法對收入及成本費用調整後之所得淨額,乘上各州分攤因子(如銷貨、薪資給付或總資產),以此計算歸屬該州之應課稅所得及應納所得稅額。 - 總收入稅(Gross Receipts Tax)

以公司在該州內營業收入總額為基礎,乘以適用稅率。 - 毛利稅(Gross Margin Tax)

為總收入稅的一種。以公司在該州內營業收入減交貨成本所得之毛利,乘以適用稅率。

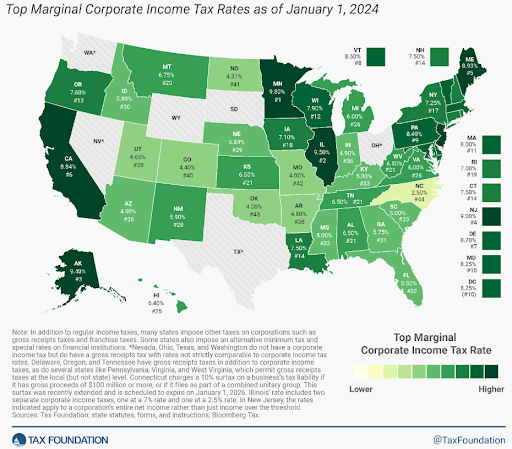

US Tax Foundation彙整2024年美國各州最高公司所得稅稅率如下

(資料來源:Tax Foundation。)

(資料來源:Tax Foundation。)

除公司所得稅外,許多州對企業課徵總收入稅(Gross Receipts Tax)或特許經營稅(Franchise Tax)。某些州對金融機構課徵最低稅負(Alternative Minimum Tax)及特殊稅率。

熱門美國州所得稅簡介:

美國加州(California, CA)

調整後之淨州所得額,乘以8.84%稅率;加州採用6.65%最低稅負制。

美國德拉瓦州(Delaware, DE)

針對在該州有營業活動的公司課徵8.7%稅率的所得稅,稱為Corporate Income Tax,以該州銷貨、所支付薪資及財產總額計算之比重乘以調整後州所得稅淨額。

美國德州(Taxes, TX)

課徵特許經營稅(Franchise Tax)。針對批發或零售公司之毛利課徵0.375%稅率,而其他公司課徵0.75%稅率。有四種方式計算毛利,如營收總額乘以70%或營收總額減除銷貨成本,企業可擇優適用。

基本上,免企業所得稅的州有華盛頓州、內華達州、懷俄明州、南達科他州、俄亥俄州及德州。值得注意的是內華達州、俄亥俄州、德州及華盛頓州雖未對企業課徵所得稅,但採用總收入稅且其稅率與企業所得稅不盡相同。

總結來說,未對公司課徵所得稅的州會以其他代替稅目向該州企業課徵。以德州為例,雖然該州沒有州企業所得稅,但州政府仍會對於該州有商業活動之企業課徵特許經營稅。此外,若公司在有所得稅制的州從事營業活動,須就該州來源所得申報及繳納州所得稅。